เคลียร์ให้ชัด! ภาษีที่ดินและสิ่งปลูกสร้าง

หากพูดถึงวงการอสังหาริมทรัพย์แล้ว เรื่องสำคัญอย่างหนึ่งที่เกี่ยวข้องและเป็นหน้าที่ของประชาชนทุกคน ควรจะรู้และพึงปฏิบัติตาม ก็คือ “การเสียภาษี”

เมื่อช่วงปี 2562 มี่ผ่านมา ภาครัฐประกาศการจัดเก็บ “ภาษีที่ดินและสิ่งปลูกสร้าง” ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ภาษีตัวนี้ได้ชื่อว่าปรับโฉมใหม่ ทันสมัย มีมาตรฐานและเป็นธรรม แต่อย่างไรแล้วก็ถือว่าเป็นปีแรกแห่งการเริ่มต้น ข้อมูลข่าวสารและวิธีการที่คนทั่วไปได้รับอาจสร้างความสับสนไปบ้าง

อสังหา 101 จึงขอรวบรวมสรุปประเด็นสำคัญๆ และทำความเข้าใจเกี่ยวกับ “ภาษีที่ดินและสิ่งปลูกสร้าง” ไปพร้อมกันค่ะ

ที่มาที่ไปของภาษีที่ดินและสิ่งปลูกสร้าง

แต่เดิมนั้น…ประเทศไทยจัดเก็บภาษีจากเจ้าของที่ดินมาโดยตลอด เรียกว่า “ภาษีโรงเรือนและที่ดิน” ซึ่งบังคับใช้มาตั้งแต่ พ.ศ. 2475 ควบคู่กับ “ภาษีบำรุงท้องที่” ซึ่งบังคับใช้มาตั้งแต่ปี พ.ศ. 2508 กว่าเกือบศตวรรษที่ใช้ พบว่ากฎเกณฑ์ดังกล่าวไม่ทันต่อยุคสมัยและมีปัญหาต่อเนื่อง ดังเช่น ฐานภาษีซ้ำซ้อน อัตราภาษีสูง ราคาปานกลางที่ดินไม่ปรับตัว ใช้ดุลยพินิจเจ้าหน้าที่มากเกินไป

จึงเป็นเหตุให้ถึงเวลาต้องรื้อกระบวนการ ปรับโครงสร้าง ยกเครื่องภาษีให้ถูกต้องทันเหตุการณ์และตรวจสอบได้

โดยยกเลิกภาษีโรงเรือนและบำรุงท้องที่เมื่อสิ้นสุดปี 2562 แต่ยกเว้นส่วนที่มีข้อบังคับผูกพันระหว่างประเทศ เช่น องค์กรสหประชาชาติ เป็นต้น

(ข้อมูลจากพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. 2562 มาตรา 3 และ 4) และเริ่มบังคับใช้ภาษีใหม่ที่เรียกว่า “ภาษีที่ดินและสิ่งปลูกสร้าง” ตั้งแต่ 1 มกราคม 2563 ทดแทน

ภาษีที่ดินและสิ่งปลูกสร้าง เป็นภาษีใหม่ที่ไม่น่ากลัวและไม่ได้แพงอย่างที่คิด เน้นประโยชน์ต่อคนระดับกลางลงล่าง

ประโยชน์ที่ประชาชนได้รับ มีอะไรบ้าง?

1.ลดปัญหาความเหลื่อมล้ำการจัดเก็บภาษีที่ซ้ำซ้อนและไม่เป็นธรรมในระบบเดิม ด้วยการปฏิรูปฐานภาษีใหม่ให้มีมาตรฐานเดียวกัน เป็นปัจจุบัน และสากล

2.กระตุ้นการใช้ประโยชน์ที่ดิน โดยเฉพาะที่ดินรกร้าง ซึ่งนักลงทุนบางคนมักซื้อเพื่อสะสมที่ดินหรือเก็งกำไรในอนาคต ให้เกิดการหมุนเวียนทางเศรษฐกิจ

3.สนับสนุนให้เกิดการกระจายการถือครองที่ดิน ให้ผู้มีรายได้น้อยได้ใช้ประโยชน์ ไม่เสียภาษีหรือเสียในอัตราถูกตามจริง

4.เพิ่มความอิสระและเพิ่มประสิทธิภาพการจัดเก็บภาษีขององค์กรปกครองส่วนท้องถิ่น (อปท.)

5.สร้างความโปร่งใส และตรวจสอบการบริหารเงินของอปท. ได้

6.ช่วยพัฒนาท้องถิ่นของตนเอง จากงบประมาณภาษีที่จัดเก็บมาได้

แนวคิดสำคัญ คือ ต้องการให้องค์กรปกครองส่วนท้องถิ่นมีรายได้เป็นของตนเอง โดยภาษีที่ดินและสิ่งปลูกสร้างที่องค์กรปกครองส่วนท้องถิ่นเก็บได้ตั้งแต่ปี 63 เป็นต้นไปนั้น เก็บได้เท่าไหร่ก็ให้เป็นรายได้ของท้องถิ่นนั้น แต่ละท้องที่สามารถนำไปใช้พัฒนาท้องที่ของตนเองต่อไป

ผู้จัดเก็บภาษีและหน่วยงานที่เกี่ยวข้อง มีใครบ้าง?

1.องค์กรปกครองส่วนท้องถิ่น (อปท.)

เป็นหน่วยงานที่จะเข้ามาดูแลและจัดเก็บภาษีนี้ ตามที่อยู่ของที่ดินและสิ่งปลูกสร้าง มีอยู่ 5 ส่วน คือ

- เขตกรุงเทพมหานคร โดยผู้ว่าราชการกรุงเทพมหานคร โดยแบ่งเป็นสำนักงานเขตต่างๆ จำนวน 50 เขต ที่เรารู้จักกันดี

- เขตเมืองพัทยา โดยนายกเมืองพัทยา อันเป็นเขตปกครองพิเศษเช่นเดียวกับกรุงเทพ

- เขตองค์การบริหารส่วนตำบล (อบต.) โดยนายกองค์การบริหารส่วนตำบล

- เขตเทศบาล โดยนายกเทศมนตรี

- เขตองค์กรปกครองส่วนท้องถิ่นอื่นๆ โดยผู้บริหารท้องถิ่นอื่นๆ ตามที่กฎหมายกำหนด

แต่ไม่รวมเขตองค์การบริหารส่วนจังหวัด

โดยมีเจ้าหน้าที่ของหน่วยงานทั้งหมดที่กล่าวมานี้เป็นผู้ดำเนินการ คือ

- พนักงานสำรวจ มีหน้าที่สำรวจที่ดินและสิ่งปลูกสร้างที่ผู้เสียภาษีเป็นเจ้าของหรือครอบครองอยู่ในวันที่ 1 ม.คของแต่ละปี โดยคำนวนจากขนาดของที่ดินและสิ่งปลูกสร้าง อายุของสิ่งปลูกสร้าง และประเภทการใช้ประโยชน์ของที่ดิน เช่น เกษตร ที่อยู่อาศัย ฯลฯ

- พนักงานประเมิน มีหน้าที่ในการประเมินภาษี

- พนักงานเก็บภาษี มีหน้าที่ในการรับชำระภาษี …ซึ่งในแต่ละปีต่อจากนี้เป็นต้นไป เราต้องไปจ่ายเงินกับหน่วยงานนี้นั่นเอง โดยหากเป็นพื้นที่ในเขตกรุงเทพมหานครก็จะเป็น “ส่วนงานจัดเก็บรายได้” ซึ่งอยู่ที่สำนักงานเขตต่างๆ

2.กรมที่ดิน

หน่วยงานในสังกัดกระทรวงมหาดไทย และดำเนินงานภายใต้ประมวลกฎหมายที่ดิน อาทิเช่น

- การดำเนินงานออกหนังสือแสดงสิทธิ์ในที่ดินให้กับประชาชน เช่น การออกโฉนดที่ดินหรือหนังสือกรรมสิทธิ์ห้องชุด

- การให้บริการจดทะเบียนสิทธิและนิติกรรมเกี่ยวกับที่ดินและอสังหาริมทรัพย์อย่างอื่น เช่น การจดทะเบียนโอนกรรมสิทธิ์ที่ดินหรืออาคารชุด

- การรังวัดเพื่อออกหนังสือสำคัญสำหรับที่หลวงในที่ดิน สาธารณประโยชน์และในที่ราชพัสดุ

- การรังวัดและทำแผนที่

- การจัดที่ทำกินให้ประชาชนตามประมวลกฎหมายที่ดิน

นอกจากนี้ยังมีการดำเนินงานภายใต้กฎหมายอื่นๆ เช่น การควบคุมการจัดสรรที่ดิน (พระราชบัญญัติการจัดสรรที่ดิน), การจดทะเบียนอาคารชุด (พระราชบัญญัติอาคารชุด), การควบคุมช่างรังวัดเอกชน (พระราชบัญญัติช่างรังวัดเอกชน) เป็นต้น

ด้วยเหตุนี้…พื้นที่ของที่ดินหรือห้องชุดที่อปท.ใช้ในการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างจึงมีที่มาจากกรมที่ดินนั่นเอง

3.กรมธนารักษ์

หน่วยงานในสังกัดกระทรวงการคลัง โดยหน้าที่หลักของกรมธนารักษ์มีอยู่ 5 ส่วนใหญ่ๆ คือ

- ที่ราชพัสดุ คือ สถานที่ที่มีไว้เพื่อประโยชน์ในทางราชการ หรือการจัดหาประโยชน์ในส่วนพัสดุแปลงที่ทางราชการไม่ได้ใช้ประโยชน์ เช่น ปล่อยเช่า เป็นต้น

- การบริหารเงินตราและเหรียญกษาปณ์,

- โรงกษาปณ์ ผลิตเหรียญกษาปณ์หมุนเวียนและเหรียญกษาปณ์ที่ระลึก

- งานด้านทรัพย์สินมีค่าของแผ่นดิน

- การประเมินราคาทรัพย์สิน ซึ่งเป็นหน้าที่ที่เกี่ยวข้องกับเรื่องของภาษีที่ดินและสิ่งปลูกสร้างโดยตรง เพื่อให้อปท.ใช้เป็น “ฐานภาษี” ในการคำนวณภาษีประเภทต่างๆ

โดยก่อนหน้าที่รัฐบาลจะมีนโยบายให้อปท. เริ่มเก็บภาษีที่ดินและสิ่งปลูกสร้างนั้น กรมที่ดินและกรมธนารักษ์ต่างก็ดำเนินงานเกี่ยวข้องกันอยู่ก่อนแล้ว กล่าวคือ ที่ดินแปลงหนึ่งๆ นั้น แรกเริ่มเราต้องไปดำเนินการกับสำนักงานที่ดิน เพื่อรังวัดและออกโฉนดที่ดินให้ และหากเราต้องการเปลี่ยนชื่อเจ้าของที่แปลงดังกล่าวให้กับบุคคลอื่น เราต้องไปดำเนินการโอนกรรมสิทธิ์ที่สำนักงานที่ดินอีกครั้ง โดยค่าธรรมเนียมการโอนกรรมสิทธิ์ที่เกิดขึ้นจะใช้มาตรฐานตัวเลขจากกรมธนารักษ์นั่นเอง

ผู้เสียภาษีคือใคร?

แน่นอนว่า คือ ประชาชน บุคคลธรรมดาและนิติบุคคลซึ่งเป็นเจ้าของที่…ล้วนมีหน้าที่เสียภาษีตามกฎหมายค่ะ

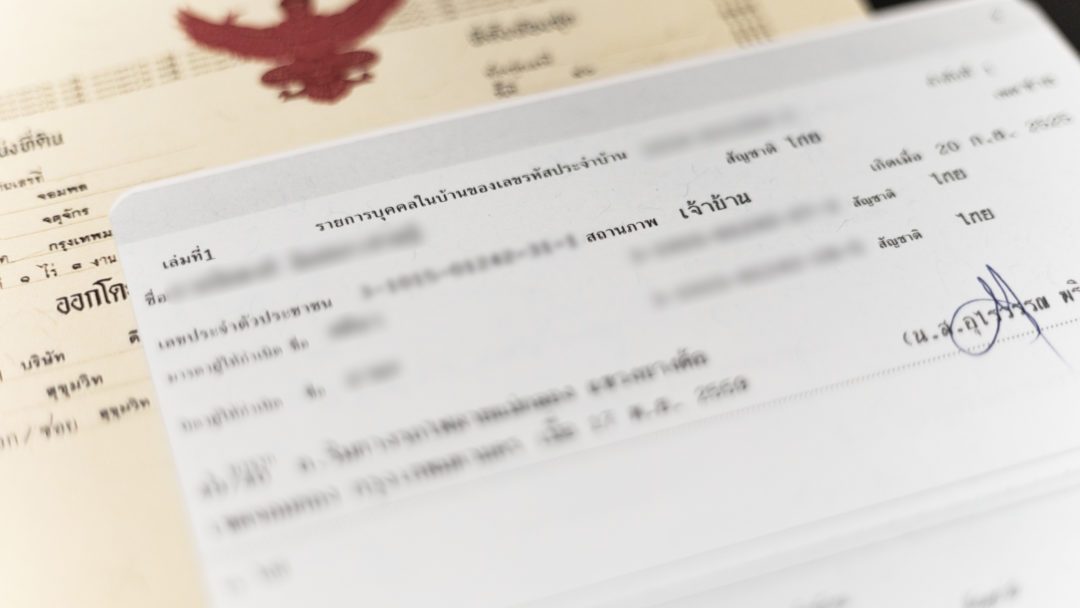

แนะนำให้ตรวจสอบเอกสารที่เกี่ยวข้องร่วมด้วย เพื่อตรวจดูกรรมสิทธิ์ว่าเราเป็น “เจ้าของที่” และมีชื่อสลักอยู่ด้านหลังโฉนดที่ดินฉบับใดบ้าง ประกอบด้วย

1.โฉนดที่ดิน (น.ส.4)

คือ แปลงที่ดิน ที่มีชื่อของเราเป็นเจ้าของแปลง ไม่ว่าที่ดินผืนนั้นจะเป็นบ้านและที่ดิน ทาวน์โฮม โฮมออฟฟิศ อาคารพาณิชย์(ตึกแถว) ใช้เพาะปลูกเกษตรกรรม อาคาร ร้านค้า ร้านอาหาร โกดัง โรงงาน ปล่อยเช่าให้ผู้อื่นทำกิจการใดๆก็ตามแต่

2.หนังสือกรรมสิทธิ์ห้องชุด (อ.ช. 2)

คือ โฉนดห้องชุด พื้นที่ในอาคารชุด คอนโดมิเนียมที่เราถือครองเป็นผู้ซื้อเจ้าของห้อง

3.ทะเบียนบ้าน

คือ เอกสารแสดงถึงตัวตนและตำแหน่งถิ่นที่อยู่ของเรา นับเป็น “บ้านหลังหลัก” ซึ่งบุคคลจะมีชื่ออยู่ในทะเบียนบ้านได้เพียงแห่งเดียวเท่านั้น

สำหรับโฉนดที่ดินข้อ 1 และ 2 เราสามารถมีเพียงอย่างใดอย่างหนึ่งก็ได้ แต่ทุกคนล้วนต้องมีชื่อในทะเบียนบ้าน เอกสารเหล่านี้ใช้ประกอบการพิจารณาจัดเก็บ “ภาษีที่ดินและสิ่งปลูกสร้าง” ให้ตรงตามวัตถุประสงค์การใช้งานทั้งสิ้นค่ะ

อีกหนึ่งผู้เสียภาษี คือ ผู้ครอบครองทรัพย์สินหรือทำประโยชน์ในทรัพย์สินของรัฐด้วย

แต่ถ้าใครไม่ได้ถือครองที่ดิน หรือมีชื่อในโฉนดใดๆ ก็ไม่ต้องเสียภาษีตัวนี้แต่อย่างใดค่ะ

ประเภทที่ดินและสิ่งปลูกสร้าง

ดังนั้นภาษีจะแบ่งประเภทตามลักษณะของการประโยชน์ออกเป็น 2 กลุ่มใหญ่ คือ ที่ดินใช้ประโยชน์ และที่ดินไม่ใช้ประโยชน์

- กลุ่มที่ดินไม่ใช้ประโยชน์ คือ ที่รกร้างว่างเปล่า

- ส่วนกลุ่มที่ดินใช้ประโยชน์ แบ่งออกเป็น 3 ประเภทย่อย คือ

ประเภทที่ 1: เกษตรกรรม

การทำนา ทำสวน ทำไร่ การเลี้ยงสัตว์บก สัตว์น้ำ ขอให้มีการทำประโยชน์จากที่ดินเพื่อบริโภคหรือจัดจำหน่ายเป็นใช้ได้…ทั้งนี้ได้รวมถึงสิ่งปลูกสร้างที่ใช้เชิงเกษตรกรรมด้วย เช่น โรงเรือน โรงนา โรงเก็บเครื่องมือ หรือโรงเก็บผลผลิต เป็นต้น

หลักการพิจารณา คือ ดูตามสภาพข้อเท็จจริงของการใช้งาน ทั้งกรณีใช้เต็มพื้นที่ และใช้ไม่เต็มพื้นที่ ก็เสียภาษีตามสัดส่วนการใช้ประโยชน์ตามจริง

ประเภทที่ 2 : ที่อยู่อาศัย

ด้วยเหตุว่าคนไทยทุกคนควรมีบ้านที่อยู่อาศัย และบ้านหลังนั้นไม่จำเป็นต้องมีภาระภาษี ภาษีนี้เอื้อประโยชน์ขั้นสุดกับ “บ้านหลังหลัก”

- บ้านหลังหลัก คือ บ้านที่มีชื่อเจ้าของบ้านในโฉนด/กรรมสิทธิ์ห้องชุด (น.ส 4, อ.ช.2) และทะเบียนบ้าน (โดยไม่จำเป็นต้องเป็นเจ้าบ้าน) เท่านั้น เช่น คอนโด ทาวน์โฮม หมู่บ้านจัดสรร อาคารพาณิชย์

- บ้านหลังอื่นๆ คือ เจ้าของบ้านมีชื่อในโฉนดแต่ไม่มีชื่อในทะเบียนบ้านหลังนั้น เช่น บ้านหลังที่ 2 เรื่อยเป็นต้นไป

ทั้งนี้ หากว่าเราปลูกบ้านบนชื่อที่ดินของบุคคลอื่น ไม่ว่าจะเป็นญาติพี่น้องหรือเช่าที่ผู้อื่นมา จะถือว่าเป็น “บ้าน” เท่านั้น และเราเป็นเพียงผู้ครอบครอง ไม่ใช่เจ้าของที่แท้จริงบนที่ดินแปลงนั้น

หากเป็นกรณีการเช่าที่ดิน จะขึ้นอยู่กับข้อความที่ถูกระบุไว้ในสัญญาเช่าว่า เมื่อหมดสัญญาเช่าแล้วสิ่งปลูกสร้างที่สร้างขึ้นระหว่างที่เช่านั้นจะตกเป็นของเจ้าของที่ดิน หรือผู้ปลูกสร้างสามารถรื้อถอนออกไปได้เมื่อหมดสัญญาเช่า

หรือในกรณีที่สร้างบ้านบนที่ดินของพ่อแม่ แล้วต่อมาภายหลัง พ่อแม่ยกที่ดินแปลงดังกล่าวให้กับเรา พร้อมทั้งได้ทำการโอนกรรมสิทธิ์ที่ดินแปลงที่เราปลูกสร้างบ้านอยู่นั้นให้เป็นชื่อของเราด้วย กรณีนี้จะสามารถขอเปลี่ยนประเภทการใช้ประโยชน์มาเป็นการเสียภาษีประเภท “บ้านและที่ดิน” ได้ เนื่องจากเรามีชื่อเป็นเจ้าของทั้งบ้านและที่ดินเรียบร้อยแล้ว

ประเภทที่ 3 : อื่นๆ

ใช้เชิงการค้า พาณิชยกรรม อุตสาหกรรม อาคารสำนักงาน โรงแรม ร้านอาหาร

บ้านหลังหลัก คือ บ้านที่มีชื่อเจ้าของบ้านในโฉนดหรือกรรมสิทธิ์ห้องชุด (น.ส 4, อ.ช.2) และทะเบียนบ้าน

ฐานภาษีคิดอย่างไร?

จะจ่ายภาษีได้ก็ต้องมีฐานภาษีที่เกิดจากการคำนวนมูลค่าของที่ดิน สิ่งปลูกสร้าง และห้องชุด ที่เรียกว่า “ราคาประเมินทุนทรัพย์” ซึ่งกำหนดและควบคุมโดยกรมธนารักษ์

ราคาประเมินนี้…ไม่ใช่ราคาตลาดหน้าสัญญาซื้อขาย ที่เราซื้อขายอสังหาริมทรัพย์บวกกำไรกันแต่อย่างใด แน่นอนว่าราคาประเมินย่อมไม่สูงเท่าราคาตลาดปัจจุบัน

อัตราภาษี

ภาษีใหม่เน้นความเป็นธรรม เพราะยึดจากมูลค่าของที่ดินตามราคาประเมินทุนทรัพย์และสิ่งปลูกสร้าง โดยดูจากการใช้ประโยชน์เป็นหลัก มีทรัพย์สินน้อยก็จ่ายน้อยหรือไม่ต้องจ่ายเลยถ้าเข้าข่ายยกเว้น

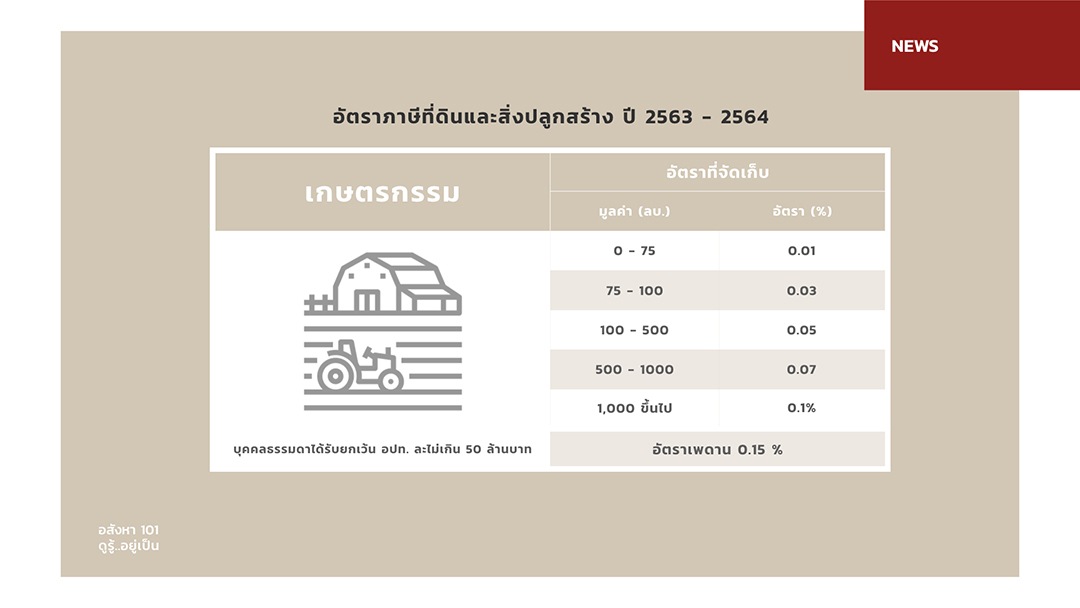

ประเภทที่ 1 : เกษตรกรรม

มีเพดานภาษีสูงสุด 0.15% ของมูลค่าที่ดิน (ฐานภาษี)

- มูลค่า 0 – 75 ล้านบาท จัดเก็บภาษีที่อัตรา 0.01% หรือคิดง่ายๆ คือ “ล้านละหนึ่งร้อยบาท”

- มูลค่า 75 – 100 ล้านบาท เสียภาษีที่ 0.03%

- มูลค่า 100 – 500 ล้านบาท เสียภาษีที่ 0.05%

- มูลค่า 500 – 1,000 ล้านบาท เสียภาษีที่ 0.07%

- มูลค่า 1,000 ล้านบาทขึ้นไป เสียภาษีที่ 0.1% หรือ “ล้านละหนึ่งพันบาท”

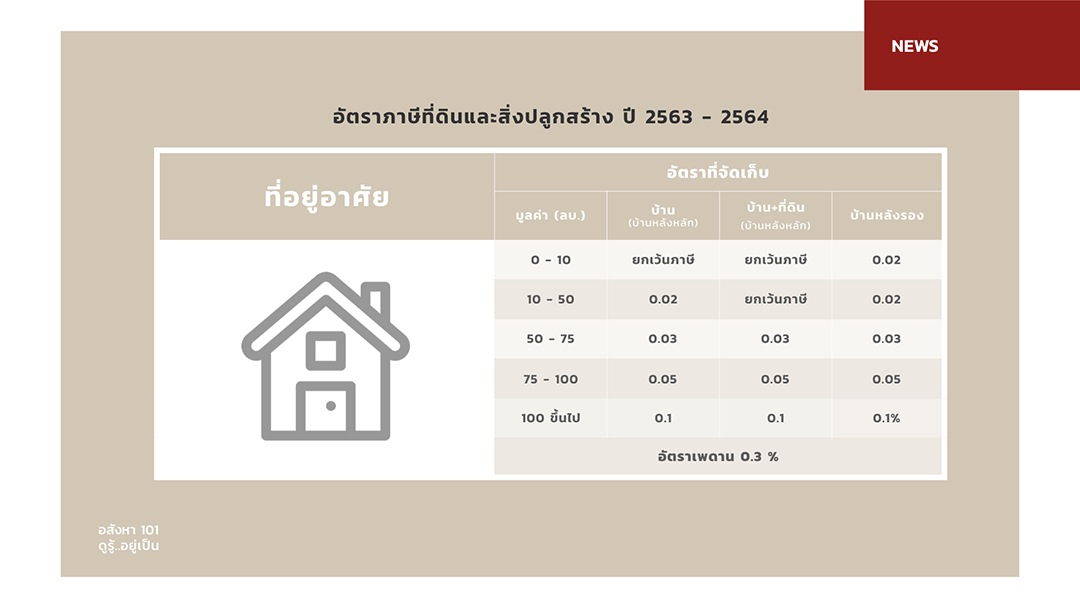

ประเภทที่ 2 : ที่อยู่อาศัย

มีเพดานภาษีสูงสุด 0.3% ของมูลค่าที่ดิน (ฐานภาษี)

บ้านหลังหลัก

- มูลค่าไม่เกิน 10 ล้านบาท ได้รับการ “ยกเว้นภาษี”

- มูลค่า 10 – 50 ล้านบาท เสียภาษีที่ 0.02% หรือ “ล้านละสองร้อยบาท”

- มูลค่า 50 – 75 ล้านบาท เสียภาษีที่ 0.03%

- มูลค่า 75 – 100 ล้านบาท เสียภาษีที่ 0.05%

- มูลค่า 100 ล้านบาทขึ้นไป เสียภาษีที่ 0.1%

บ้านและที่ดินหลังหลัก

- มูลค่าไม่เกิน 50 ล้านบาท ได้รับการ “ยกเว้นภาษี”

- ส่วนที่มีมูลค่า 50 ล้านบาทขึ้นไปจะเสียภาษีในอัตราเดียวกับบ้านหลังหลัก คือ 0.03, 0.05 และ 0.1% ตามลำดับ

บ้านหลังอื่น

- ไม่ได้รับการยกเว้นภาษีไม่ว่าจะมีมูลค่าเท่าใดก็ตาม โดยมูลค่าไม่เกิน 50 ล้านจะเสียภาษีที่ 0.02%

- และที่มีมูลค่า 50 ล้านขึ้นไปก็เสียอัตราเดียวกับบ้านหลังหลักเช่นกัน

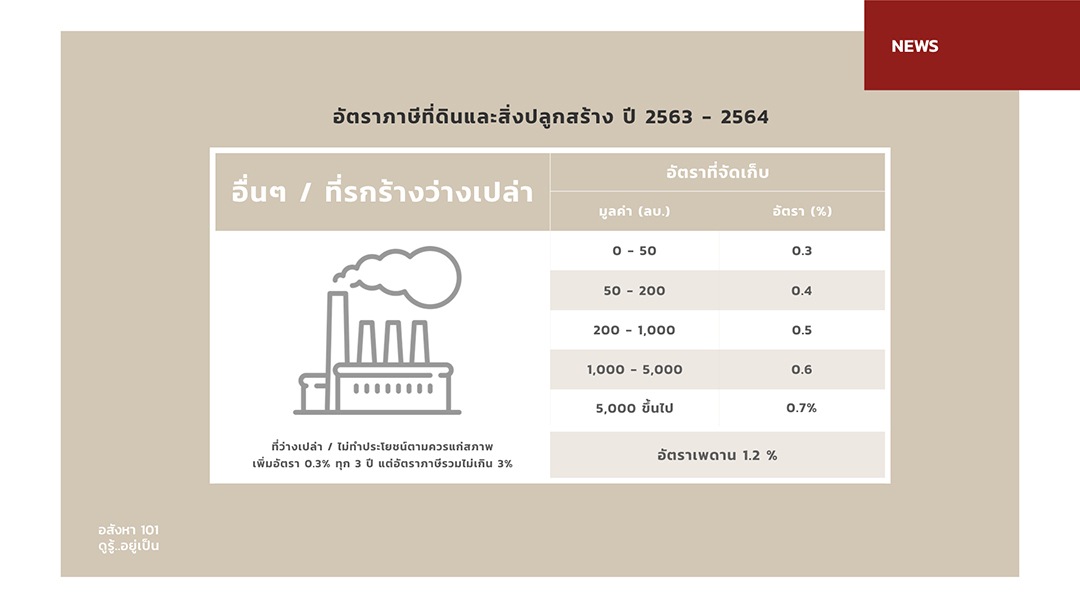

ประเภทที่ 3 : อื่นๆ และ ที่ดินรกร้างว่างเปล่า

มีเพดานภาษีที่สูงที่สุดจากใน 3 ประเภท คือ 1.2% ของมูลค่าที่ดิน (ฐานภาษี)

- มูลค่าไม่เกิน 50 ล้านบาท จะเสียภาษีที่อัตรา 0.3% หรือ “ล้านละสามพันบาท”

- มูลค่า 50 – 200 ล้านบาท เสียภาษีที่ 0.4%

- มูลค่า 200 – 1,000 ล้านบาท เสียภาษีที่ 0.5%

- มูลค่า 1,000 – 5,000 ล้านบาท เสียภาษีที่ 0.6%

- มูลค่า 5,000 ล้านขึ้นไป เสียภาษีที่ 0.7%

ที่ดินว่างเปล่า จะเก็บเพิ่มขึ้นในอัตรา 0.3% เดียวกันนี้ทุกๆ 3 ปี หากไม่นำไปใช้ประโยชน์

ทั้งนี้ หากเจ้าของที่รกร้างเกิดหัวใสไม่ต้องการเสียภาษีหรือเสียภาษีในอัตราต่ำ เลยไปปลูกต้นไม้ไว้ส่วนหนึ่งพอเป็นพิธี โดยยังเหลือที่ว่างไว้อีกส่วนหนึ่ง ต้องบอกเลยว่าภาครัฐไม่ได้คำนวณภาษีแบบเหมารวม แต่จะแบ่งการคำนวณอัตราภาษีพื้นที่เป็นส่วนๆ คือ พื้นที่ที่ใช้ประโยชน์ก็อัตราหนึ่ง พื้นที่ใดว่างเปล่าก็คิดอีกอัตราหนึ่ง ถึงแม้จะอยู่ในโฉนดที่ดินฉบับเดียวกันก็ตาม

เช่นเดียวกันค่ะ….หากที่ดินผืนเดียวกันใช้ประโยชน์หลายประเภท ก็คิดแบ่งตามสัดส่วนที่ใช้งานจริง

ทั้งนี้ เจ้าของที่ควรให้ความร่วมมือกับเจ้าหน้าที่เพื่อสำรวจข้อมูลที่ถูกต้องที่สุด และไม่ให้เราเสียภาษีเกินจริงด้วยค่ะ

สำหรับชาวคอนโด ก็มีหลักการคำนวนภาษีง่ายๆ คือ

ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม) x พท.ห้อง (ตร.ม) = มูลค่าห้องชุด (ฐานภาษี)

มูลค่าห้องชุด x อัตราภาษี = ภาระภาษี

เสียภาษีที่ไหนและเมื่อไหร่?

อปท.จะส่งใบแจ้งประเมินภาษีถึงผู้เป็นเจ้าของที่ปรากฎรายชื่อ ณ วันที่ 1 ม.ค ของทุกปี โดยจัดส่งทางไปรษณีย์ให้ครบภายในเดือน ก.พ ของทุกปี เราสามารถเสียภาษีได้ที่สำนักงานของอปท. เช่น สำนักงานเขตในกรุงเทพ หรือธนาคารกรุงไทยภายในเดือนเม.ยของทุกปี

หากมองว่าจำนวนเงินภาษีที่เรียกเก็บไม่เป็นธรรมก็สามารถยื่นคำร้องได้ที่ผู้บริหารท้องถิ่นได้ แต่ไม่สามารถยืดระยะเวลาการชำระภาษีได้แต่อย่างใด ดังนั้น เราต้องชำระเงินภาษีก่อนตามปกติในระหว่างทำเรื่องยื่นคำร้องเพื่อไม่ให้โดนเบี้ยปรับไม่เกิน 40% ในภายหลังค่ะ

“ภาษีที่ดินและสิ่งปลูกสร้าง” เป็นภาษีใหม่ที่ไม่น่ากลัวและไม่ได้แพงอย่างที่คิดเลยค่ะ เน้นเอื้อประโยชน์กับคนระดับกลางลงล่างอย่างมาก โดยเฉพาะบ้านหลังหลักที่ไม่ได้ก่อให้เกิดรายได้ใดๆ ก็ได้รับการยกเว้นภาษี ไม่ให้เป็นภาระแก่ผู้อยู่อาศัย หากซื้อบ้านมากกว่า 1 หลังก็จ่ายภาษีเพื่อบำรุงท้องที่ของเราบ้างในอัตราที่ต่ำหากเทียบกับมูลค่าทรัพย์สินค่ะ

ทั้งนี้ปี 2563 ภาษีลดหย่อนถึง 90% ซึ่งถือเป็นอัตราที่ต่ำมากๆ กำหนดชำระภายใน 31 สิงหาคม 2563 นี้ รีบดำเนินการภายในกำหนดดังกล่าวกันนะคะ มิฉะนั้นจะต้องเสียค่าปรับค่ะ